確定拠出年金は年末調整が必要なケースも! 年末調整の方法も解説

確定拠出年金(以下、DC)には企業型と個人型があります。企業型DCの年末調整は企業が行い、個人型DCは社員が行います。DCにおける年末調整書類の書き方や必要な添付書類など、知らない方も多いのではないでしょうか。

税金にかかわることなので、確実な知識が求められます。DCと年末調整の関係について知ることで、適切な税務が行えるでしょう。

そこで本記事では、DCの種類や企業が行う手続きについて解説します。ぜひ、参考にしてください。

目次

目次

確定拠出年金(DC)とは

確定拠出年金(DC)とは加入者が拠出した掛金をみずから運用して、合計額を基に給付額が決まる私的年金です。日本では、2001年にアメリカのDC制度の一つである「401kプラン」をモデルとして導入しており、公的年金では足りない部分を補っています。

掛金は企業や加入者が拠出して、資産運用は加入者が行うものです。運用の成果によって、将来受け取れる年金額が決まります。近年、資産運用で老後資金を稼ぐ時代の流れが来ていることから、注目度が高い制度といえるでしょう。

確定拠出年金には企業型と個人型がある

DCには企業型と個人型があります。以下に表でまとめました。なお、以下の表における企業型DCは、企業のみが掛金を負担する一般的なケースを想定しています。

| 項目 | 個人型DC(iDeCo) | 企業型DC |

|---|---|---|

| 加入者 | 20〜60歳未満の国民年金被保険者 ※一定の場合は65歳まで加入可能 | 企業型DCを導入している企業の社員 |

| 掛金 | 加入者が負担 | 企業が負担 |

| 運用商品 | 加入者が選ぶ | 企業が選定 |

| 手数料 | 加入者が負担 | 企業が負担(一部加入者負担) |

| 口座管理料 | 加入者が負担 | 企業が負担するケースが多い |

| 税制メリット | 掛金は全額所得控除 運用益は非課税 | 事業主の掛金は所得とみなされない 運用益は非課税 |

| 年末調整 | 必要 | 不要 |

参考:『iDeCoに加入できる年齢の要件などが拡大されます』厚生労働省

企業が社員の掛金を支払う企業型と、国民年金基金被保険者が加入する個人型の2種類があります。個人型DCで自分が支払った掛金は、全額所得控除の対象です。

また、運用益は非課税なので、税金面で優遇されています。それぞれの特徴を把握して、正しい仕組みを理解しましょう。

企業型確定拠出年金

企業型DCとは、企業が導入する私的年金のことです。加入対象者は全社員です。掛金は原則として企業のみが払うため社員の負担はありません。

しかし、規約で定めれば社員が企業の掛金に上乗せして払うマッチング拠出を行うことも可能です。掛金の運用は社員自身が行い、成果によって将来受け取れる年金額が決まります。退職金代わりとして導入している企業が近年増えているようです。

個人型確定拠出年金

個人型DC(以下、iDeCo)は通称iDeCo(イデコ)といい、国民年金基金連合会が実施する制度です。原則として20〜60歳未満の方が対象ですが、国民年金の第2号被保険者や任意加入被保険者など一定の場合には、65歳まで加入できます。

iDeCoは原則60歳まで引き出せないため、老後資金として使うことを前提で始める方が多いでしょう。加入者は掛金の拠出から運用まで担い、企業型DCとiDeCoの併用も可能です。企業型DCに加入している場合、拠出限度額が2万円になるので覚えておきましょう。

確定拠出年金と年末調整

iDeCoに納めた掛金は、年末調整の控除対象です。

一方で企業型DCは、基本的に年末調整が不要です。しかし、社員が掛金の一部を拠出するマッチング拠出を行った場合に限り年末調整を行わなければなりません。

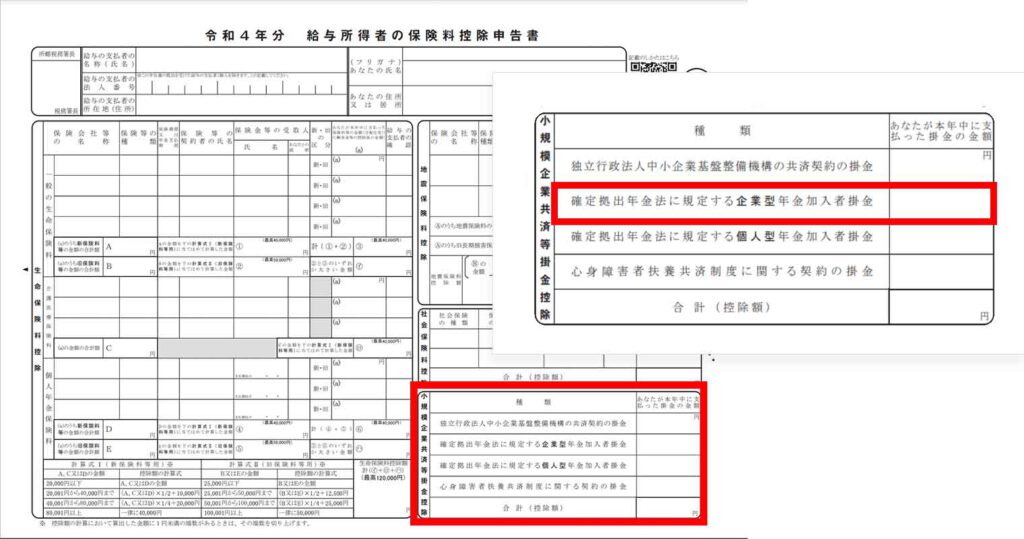

申告は保険料控除申告書から行います。用紙の右下にある「小規模事業者企業共済掛金控除」の枠に掛金額を記入してください。

企業型確定拠出年金における年末調整の3つのケース

3つのケースに応じた支払い対象者を下記に記載しました。

| 企業だけが 掛金を支払う | 社員も 掛金を支払う | iDeCoにも 掛金を支払う | |

|---|---|---|---|

| 年末調整手続きを行う人 | 企業 | 企業 | 社員 |

企業型DCは、掛金の掛け方によって年末調整を誰が行うかが変わります。そのため、状況別の年末調整方法を抑えておきましょう。

企業だけが掛金を支払うケース

企業型DCで企業だけが掛金を支払っているケースの場合、企業側で手続きを行う必要があります。社員は年末調整を行いません。

社員も掛金を支払うケース

マッチング拠出により、社員と会社が双方で掛金を支払っているケースも、企業側が年末調整を行わなければなりません。企業側が企業と社員の掛金を把握して、控除額を計算します。社員に源泉徴収票を渡す際は、DC分の控除が行えているか確認を忘れないようにしましょう。

社員が個人型確定拠出年金にも掛金を支払うケース

企業型DCに加入している社員が、iDeCoに加入して掛金を支払っている場合、社員側で年末調整が必要です。保険料控除申告書の小規模共済等掛金控除欄に掛金総額を記入します。掛金を企業側で把握している場合は、年末調整の担当者が代わりに記入しても問題ありません。

企業型確定拠出年金における年末調整の仕方

企業型DCにおける年末調整は、掛金を把握している企業の担当者が行います。記入の仕方は必要な知識なので覚えておきましょう。

- 保険料控除申告書への記入

- 源泉徴収票に記入

1.保険料控除申告書への記入

企業型DCの年末調整では、企業が保険料控除申告書を記入しなければなりません。記入方法は以下のとおりです。

- 保険料控除申告書を用意

- 小規模企業共済等掛金控除欄の企業型年金加入者掛金に社員が支払った1年分の掛金を記入

- 合計(控除額)欄にほかの掛金などを合計して記入

下段にはiDeCoの枠もあるため、間違えないようにしましょう。社員に氏名や住所などほかに必要な情報を記載してもらったら記入は完了です。

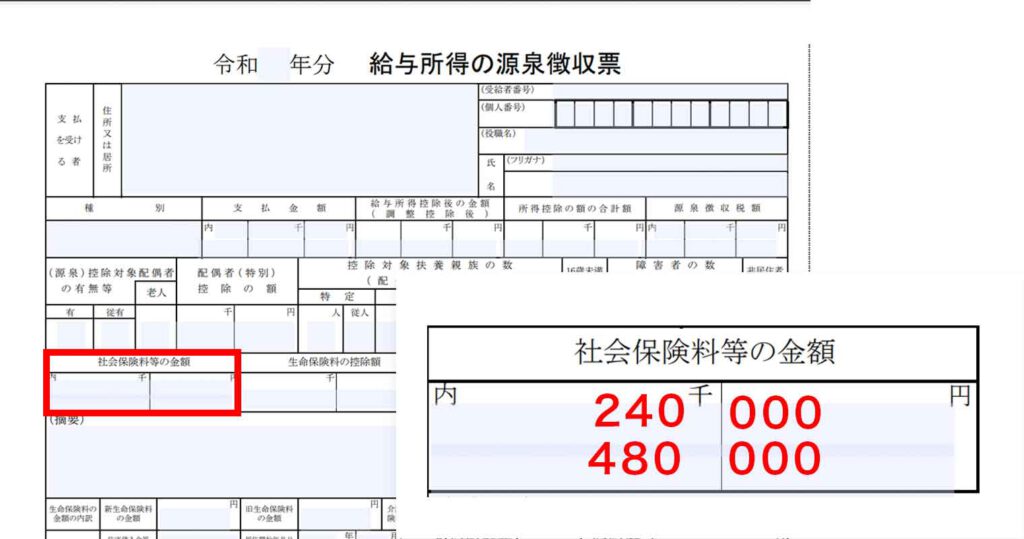

2.源泉徴収票に記入

年末調整が終わったら社員に渡す源泉徴収票の記載方法について解説します。DCの掛金は社会保険料と同じ扱いです。源泉徴収票にDCを記載する際は以下の方法で行います。

- 社会保険料等の金額欄(上部)の内訳に、DCの掛金合計額を記入

- 社会保険料等の金額欄(下部)に社会保険料にDCの掛金合計額を含めた合計金額を記入

社会保険料等の金額欄を上下で半分に分けます。上半分がDC、下半分が社会保険料として記載しましょう。

個人型確定拠出年金における年末調整の仕方

社員が掛金を支出するiDeCoは、企業が把握していないケースもあるため、基本的に社員が記入します。企業側は具体的にどのように行えばよいか、説明できるように把握しておきましょう。

- 保険料控除申告書へ記入するよう社員に指示する

- 掛金払込証明書の受け取りを促す

保険料控除申告書へ記入するよう社員に指示する

社員に保険料控除申告書へ記入をするように指示を出します。iDeCoの加入状況は企業ですべて把握できません。そのため、社員が自分で行うように周知しましょう。保険料控除申告書への記載の仕方を下記のように周知します。

- 小規模企業共済等掛金控除欄の個人型年金加入者掛金欄に、社員が1年で支払ったiDeCoの掛金を合計して記入

- 合計の欄には、該当する掛金の総額を記入

記入を知らない社員もいる可能性があるため、必ず周知しましょう。

掛金払込証明書の受け取りを促す

年末調整でiDeCoの控除を受けるためには、小規模企業共済等掛金払込証明書が必要です。毎年、10月頃に国民年金連合会から「小規模企業共済等掛金払込証明書」が登録した住所に送られます。

小規模企業共済等掛金払込証明書には、1年間のiDeCoの掛金合計が記載されています。年末調整書類を提出する際に添付書類として必要になるので、提出を忘れないよう社員に伝えましょう。

まとめ

年末調整は年に一度しか行わないので、翌年にはほとんど忘れるでしょう。そして、また年末が近づいてきて何から行えばよいかわからず焦ってしまうことも考えられます。

社員もほとんどわからないので、企業の担当者は制度内容を把握しておくことが必須です。マニュアルを作成したり、自分なりにわかりやすくまとめることでスムーズな業務が行えるでしょう。

「One人事」は、人事労務をワンストップで支えるクラウドサービスです。従業員の入退社手続きや年末調整の効率化を実現し、担当者の負担を軽減することで、人材活用の基盤をつくります。気になる費用や操作性は、お気軽にご相談いただけますので、まずは当サイトよりお問い合わせください。

当サイトでは、サービス紹介資料はもちろん、無料のお役立ち資料をダウンロードいただけます。業務効率化のヒントに、こちらもお気軽にお申し込みください。

| 「One人事」とは? |

|---|

| 人事労務をワンストップで支えるクラウドサービス。分散する人材情報を集約し、転記ミスや最新データの紛失など労務リスクを軽減することで、経営者や担当者が「本来やりたい業務」に集中できるようにサポートいたします。 |