2024年(令和5年所得分)の確定申告|変更点や関連情報を解説

2024年の確定申告には、どのような変更点があるのでしょうか。そもそも確定申告とは、1年間の所得を算出し、納める税金額を計算して国に報告する一連の手続きです。確定申告をすべき人が正当な理由なく行わなかった場合、罰則を科せられる可能性もあるため、適切に行わなければなりません。

また、確定申告はその年によって新たな変更点が生じる場合があるため、毎年正しい情報を確認したうえで行うのが安心です。

そこで本記事では、2024年の確定申告における主な変更点について解説します。確定申告を行う必要がある方は、ぜひ参考にしてください。

目次[表示]

目次[表示]

2024年確定申告書類の変更点

2024年に提出する確定申告は、いくつかの変更点があります。さっそく2024年の確定申告変更内容を確認してみましょう。

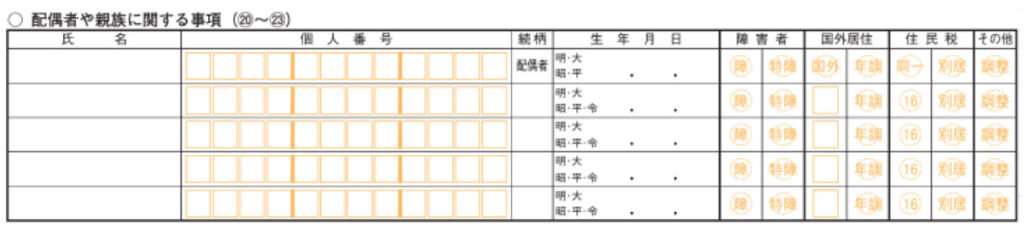

親族欄の書き方の変更

2024年の確定申告では、申告書における親族欄の書き方に変更があります。2023年1月以降、税制において扶養控除の要件が厳格化されました。30歳以上70歳未満の国外居住親族を扶養控除の対象にするためには、以下の要件に該当しなければなりません。

- 留学のために日本に住所や居住を持たなくなった者

- 障害者

- 扶養控除の対象者からその年38万円以上の生活費や教育費を受け取っている者

このように扶養控除に対する条件が厳しくなったことで、確定申告でも親族について正しい記載が求められます。

具体的には、配偶者や親族が障害者や国外居住の場合、申告書第一表・第二表における「配偶者や親族に関する事項(⑳~㉓)」の欄で該当する状況に丸印をつけることになりました。

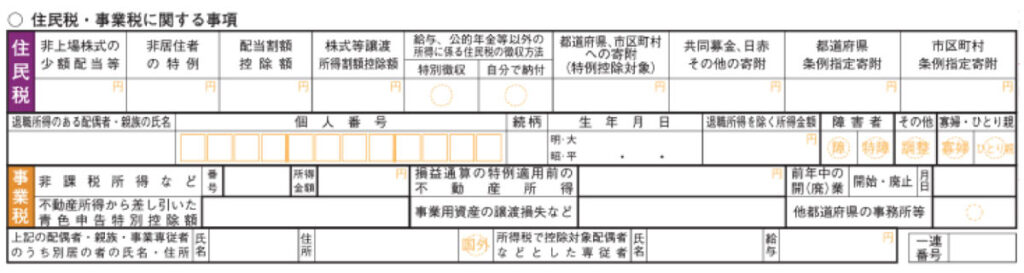

「申告不要制度」記入欄の削除

2024年確定申告から、上場株式などの配当・譲渡所得について所得税と住民税で統一されたため「特定配当等・特定株式等譲渡所得の全部の申告不要」欄が削除されました。以前は所得税と個人住民税で異なる課税方式を選択できましたが、公平性の観点から改正されたものです。

つまり、所得税で申告不要を選択した場合は個人住民税でも申告不要となり、所得税で総合課税や分離課税で確定申告した場合、個人住民税においても同じ課税方式が適用されることになります。

インボイス制度対応様式に変更

2024年の確定申告の書類は、インボイス制度対応様式に変更となります。該当するのは青色申告決算書(青色申告)と収支内訳書(白色申告)です。

青色決算書は「売上(収入)金額の明細」と「仕入金額の明細」欄が新設され、任意で登録番号や法人番号の記入欄が追加されました。白色申告でも、任意で登録番号や法人番号を記載する欄が新設されました。

納税地の異動や変更の手続きが原則不要に

2024年の確定申告では、2023年1月1日以降、納税地の異動や変更にかかる届出書の提出が不要になりました。国税庁は、確定申告書などから納税地を把握できます。

ただし2023年1月1日以降において納税地の異動や変更がある場合は、新たな納税地を所得税または消費税の申告書に記載しなければなりません。

また、年の途中で納税地の異動や変更をする必要がある場合は、国税当局への連絡先変更のため「所得税・消費税の納税地の異動または変更に関する申告書」の提出が必要です。

参照:『確定申告書の提出先(納税地)』国税庁

参照:『納税地の特例等に関する手続の変更について』国税庁

申告書等用紙の送付取りやめと納付書送付の見直し

2023年4月以降「申告書等用紙」の送付が行われなくなりました。インターネットを利用した「e-Tax」による申告が推奨されていますが、申告書等用紙が必要な場合は、国税庁のサイトからダウンロードできます。法人税予定申告書と消費税中間申告書は、これまでどおり送付されます。

ただし、2025年(令和6年)から前年度にe-taxで申請した事業者へは法人の予定申告書が送付されなくなります。

また2024年(令和6年)5月送付分から、納付所の送付対象者が見直されることになりました。見直しによって納付所の送付が行われなくなったのは、以下のケースに該当する場合です。

- e-Taxを通じて申告書を提出する法人やe-Taxによる申告書提出が義務付けられている法人

- ダイレクト納付やインターネットバンキング、クレジットカード納付、スマホアプリ納付、コンビニ納付(二次元コード)など、納付書を使用しない手段を利用した方

特定非常災害に関する損失申告付表と繰越控除期間延長

2024年の確定申告では、令和5年4月1日以降に発生した特定非常災害の被災者で損失申告を行う場合、申告書第四表(損失申告用)付表を使用します。

特定非常災害とは、政府に指定された非常災害です。たとえば、これまでの特定非常災害の例として、東日本大震災などが挙げられます。

令和5年度の改正により、特定非常災害に関する損失(純損失および雑損失)の繰越控除期間が、3年から5年へと延長されたことが背景にあります。対象となるのは、令和5年4月1日以降に発生した特定非常災害です。

参照:『Ⅱ 災害により事業用資産などに被害を受けた個人事業者の方』国税庁

財産債務調書制度と国外財産調書制度の改正

財産債務調書および国外財産調書の提出について、対象者が拡大され、提出期限も変更となりました。

対象者について、これまでは

- その年分の退職所得を除く各種所得金額の合計額が2,000万円を超える

- その年の12月31日時点で、合計価額が3億円を超える財産、または合計価額が1億円を超える有価証券などを所有する

に該当する方が対象とされてきましたが、新たに

- その年の12月31日において、その価額の合計額が10億円以上の財産を有する居住者

も対象とされることとなりました。

また、財産債務調書・国外財産調書の提出期限については、これまで「その年の翌年の3月15日」までだったのに対し「その年の翌年の6月30日」に変更されます。

参照:『財産債務調書制度及び国外財産調書制度が改正されました』国税庁

確定申告書等作成コーナーに関する変更点

確定申告に関連して、直接的な変更点ではないものの、確認申告書等作成コーナーがより便利に活用できるようになります。

2024年の確定申告から、マイナポータル連携により申告書の自動入力対象が拡大し、

- 給与所得の源泉徴収票

- 国民年金基金掛金

- iDeCo

- 小規模企業共済掛金

が対象として加わります。

また、インボイス発行事業者の消費税申告書も作成できるようになります。消費税納税額について簡易課税制度を利用する場合や、売上税額の2割に軽減する「2割特例」の申告書を作成する場合、収入金額などの入力だけで税額などが自動計算されるようになるため、効率化できるでしょう。

参照:『令和5年分の確定申告はマイナンバーカードとe-Taxでさらに便利に!』国税庁

2024年の確定申告期間

2024年における確定申告の期間は、2024年2月16日(金)から2024年3月15日(金)までとされています。確定申告の期間は、毎年2月16日から3月15日が原則とされているため、早めに準備しておきましょう。

また、所得税の納付期限は2024年3月15日(金)です。ただし、振替納税の場合は2024年4月23日(火)を振替日、確定申告延納の場合は納付期限および振替日を2024年5月31日(金)としています。

2023年確定申告における変更点のおさらい

2023年の確定申告においても、さまざまな変更点がありました。主要な変更点を簡単におさらいしてみましょう。

確定申告書Aの廃止

2023年の確定申告では、2種類の確定申告書類が一本化されることになりました。具体的には、確定申告書Aが廃止され、確定申告書Bの形式の「確定申告書」に一本化されました。

第五表の廃止と第一表に「修正申告欄」が追加

確定申告で本来納付しなくてはならない税額よりも少なく申告してしまった場合に、あとから修正できる修正申告で、提出書類に関する変更がありました。

修正申告では第一表と第五表を提出する必要がありましたが、2023年の変更では第一表に「修正申告欄」が新設され、第五表が廃止となりました。

公金受取口座の登録が確定申告書で可能

2023年の確定申告では、第一表で「還付される税金の受取場所」に口座情報を記載し、公金受取口座登録の同意欄に丸印をつければ、公金受取口座の登録が可能になりました。

退職所得のある配偶者や扶養家族がいる場合

確定申告書において「退職所得のある配偶者・親族」の情報記載欄が新設されたことにより、対象者がいる場合は退職所得を引いた所得を記載する必要が生じました。

雑所得でも収支内訳書の提出が必要

個人事業主が白色申告を行う場合、確定申告書に収支内訳書を添付して提出しますが「事業所得」や「不動産所得」だけでなく、雑所得の場合でも収支内訳書の提出が必要となりました。前々年分の雑所得の収入金額が1,000万円を超える場合が対象です。

加えて、雑所得そのものに関する取り扱いも厳格化されました。

雑所得は「公的年金等」「業務にかかるもの」「それ以外」に分類されますが「業務にかかるもの」について、前々年分の業務にかかる収入金額が300万円を超える場合は、請求書や領収書などの書類の保存(5年間)が義務化されています。

住宅ローン控除に関する変更

住宅ローン控除について、税制改正にともない、以下の変更点が生じました。

- 住宅ローン控除の対象期間を4年間延長(2025年12月31日までの入居者が対象)

- 住宅ローン控除率を1%から0.7%へ引き下げ

- 所得制限を3000万円から2000万円へ引き下げ

- 所得が1,000万円以下の場合は、床面積要件を緩和

- 新築住宅の控除期間が10年から13年に延長(中古住宅は変更なし) など

居住用財産の買い換えなどに関する特例などの見直し

マイホームの買い替えなどで売却益が発生した場合、利益の繰り延べができる特例について「対象期間を2年延長(2023年12月31日まで)」や「新築住宅の場合には、一定の省エネ基準を満たしているものを対象とする」変更点が生じました。

セルフメディケーション税制に関する変更点

セルフメディケーション税制(特定の医薬品購入額の所得控除制度)は、健康維持などのために特定医薬品の購入費用(年間8万8,000円を限度)として1万2,000円を超えた額を所得控除するものです。

2022年からは医療費削減効果の薄いものを除外し、効果の高い一部の一般用医薬品が対象に含まれました。また、セルフメディケーション税制の適用期限が5年間延長され(2026年12月31日まで)、確定申告書への書類添付も必要ありません。

確定申告における添付書面の提出方法

確定申告における添付書類について「社会保険料控除」や「小規模企業共済掛金控除」についても電子データによる提出が可能になりました。

まとめ

2024年の確定申告における主な変更点として、

- 親族欄の書き方の変更(確定申告書 第二表)

- 「申告不要制度」記入欄の削除(確定申告書 第二表)

- インボイス制度対応様式に変更(青色申告決算書・収支内訳書)

- 納税地の異動や変更手続きが不要

- 申告書等用紙の送付取りやめと納付書送付の見直し

- 特定非常災害に関する損失申告付表と繰越控除期間延長(申告書第四表)

- 財産債務調書制度と国外財産調書制度の改正

が挙げられます。

本記事を参考にしながら国税庁による公式情報を確認し、変更点を正しく理解したうえで確定申告を行いましょう。