独身者における年末調整|申告書の書き方や記入例を解説

年末調整では、独身者の場合もいくつかの書類を記入して提出します。「どのような書類に、何を記入すればよいのかわからない」と不安を感じる人も少なくないでしょう。

本記事では、独身者における年末調整書類の書き方を解説します。企業の年末調整担当者や独身の会社員は、ぜひ参考にしてください。

目次[表示]

目次[表示]

年末調整とは?

年末調整とは、企業が給与所得者におけるその年の所得税を再計算し、源泉徴収税額との差額を精算する手続きです。

企業では、従業員の給与から所得税を源泉徴収し、本人に代わって納付しています。源泉徴収額は概算であるため、正しい納税額ではありません。多く徴収したり不足している場合もあります。年末調整によって従業員の所得から正しい納税額を再計算し、源泉徴収額と照らし合わせることで、還付もしくは追加で徴収を行います。

▼年末調整は税制改正により、毎年少しずつ対応が変わります。2025年度の変更点を知るには、以下の資料もご活用ください。

年末調整の対象者

年末調整の対象者は以下の条件に当てはまる人です。

- 1年を通じて勤務している人

- 年の中途で会社へ入社し、年末まで勤務している人

また、その年の中途で年末調整をしなければならないケースもあります。この場合に該当する人は、本来の年末調整時期には対象にはなりません。

- 死亡によって退職した人

- 著しい心身障害によって退職した人(退職後、再就職することが見込まれる場合は除く)

- 12月に支給されるべき給与支払いを受けた後に退職した人

- パートタイマーとして働いている人などが退職した場合で、本年中に支払いを受ける給与の総額が103万円以下である人(退職後、その年内に転職などによって他の勤務先から給与支給される見込みのある人は除く)

- 海外支店への転勤などにより、非居住者となった人

▼年末調整の理解をさらに深めたい方は、よくある疑問をまとめた、以下のQ&A資料もご活用ください。

年末調整で記入が必要な書類

年末調整では、以下の書類記入と提出が必要です。

- 基礎控除申告書(給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 給与所得者の特定親族特別控除申告書 兼 所得金額調整控除申告書)

- 給与所得者の扶養控除等(異動)申告書

- 給与所得者の保険料控除申告書

また、全員が当てはまるわけではありませんが、住宅ローン控除を受けている場合も「給与所得者の(特定増改築等)住宅借入金等特別控除申告書兼(特定増改築等)住宅借入金等特別控除計算明細書」の提出が必要です。

会社に提出しなければならない必要書類を確認したうえで、正しく書類に記入しましょう。

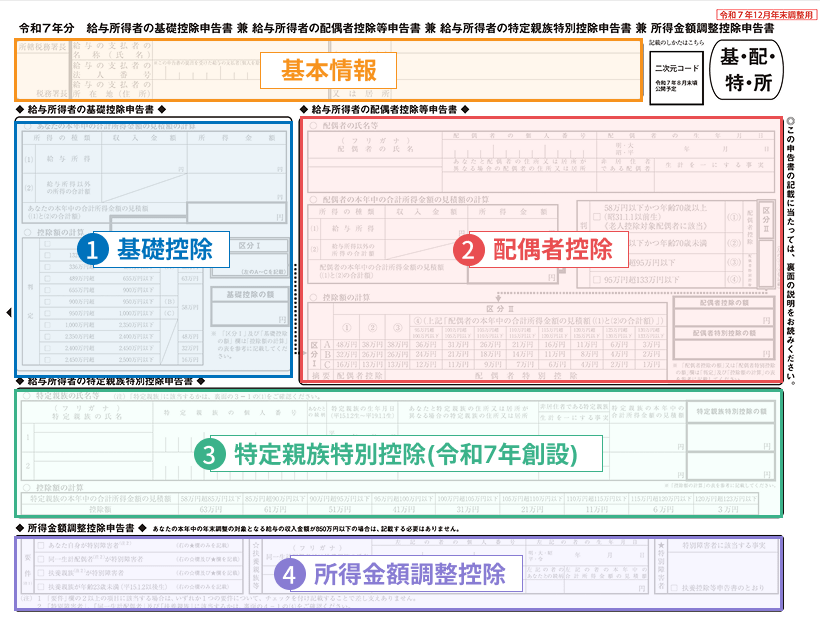

基礎控除申告書

基礎控除申告書は、基礎控除を受けるための書類で、正式名称は「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」といいます。この申告書は、基礎控除以外にも、配偶者控除や配偶者特別控除、所得金額調整控除を申告できる書類です。受けたい控除の欄に必要事項を記入し、会社へ提出します。

▼年末調整の業務を基礎からおさらいするには、やることチェックリスト付のガイドをご活用ください。

扶養控除等(異動)申告書

扶養控除等(異動)申告書とは、扶養控除を受けるための書類です。自分が、条件を満たす親族などを扶養している場合に、申告します。扶養親族に関する情報を記入して会社へ提出します。

保険料控除申告書

保険料控除申告書とは、自分が加入する各種保険の保険料控除を受けるための書類です。保険料控除では、自分が加入する生命保険や地震保険はもちろん、家族の保険料を自分が払っているような場合も申告できます。

参照:『妻名義の生命保険料控除証明書に基づく生命保険料控除』国税庁

独身者における基礎控除申告書の書き方や記入例

独身者の基礎控除申告書の書き方を解説します。

出典:『令和7年分給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼給与所得者の特定親族特別控除申告書兼所得金額調整控除申告書』国税庁より一部抜粋・加工

給与所得者の「基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 給与所得者の特定親族特別控除申告書 兼 所得金額調整控除申告書」は、基礎控除や配偶者控除等を受けるために必要な書類です。

独身者の場合は、配偶者控除や特定親族特別控除は不要なため、基礎控除の欄を記入します。

(1)給与所得に関する収入金額

その年の給与収入の合計金額を記入します。12月支給分の給与日前に年末調整書類を提出する場合は、概算の見積額を記入しましょう。

(2)給与所得に関する所得金額

その年の給与収入額から、給与所得控除額を差し引いた金額を記入します。給与所得金額は、用紙の裏面に記載がありますので、確認したうえで該当する金額を記入しましょう。

(3)給与所得以外の所得の合計額

給与所得以外に、副業収入やその他の所得がある場合は、その合計額を記入します。所得金額は、経費を差し引いた金額で記入しましょう。

(4)本年中の合計所得金額の見積額

(2)の給与所得の所得金額と(3)の給与所得以外の所得の合計額の両者を合わせた金額を記入します。

(5)控除額の計算(区分と基礎控除の額)

その年の合計所得金額から、基礎控除額を記入します。判定欄から、該当する金額をチェックします。チェックした金額の右側に、アルファベットが記載されていたら、右側の「区分Ⅰ」の欄に、該当アルファベットを記入しましょう。

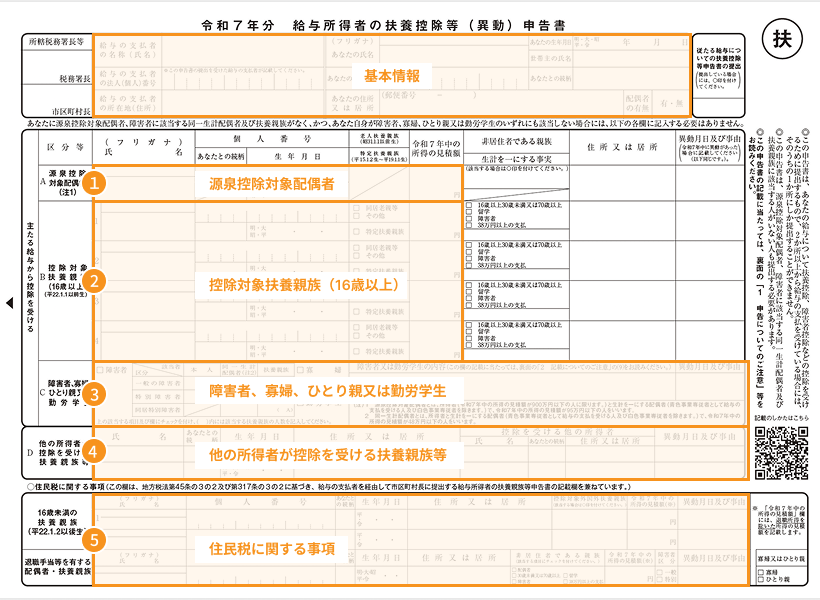

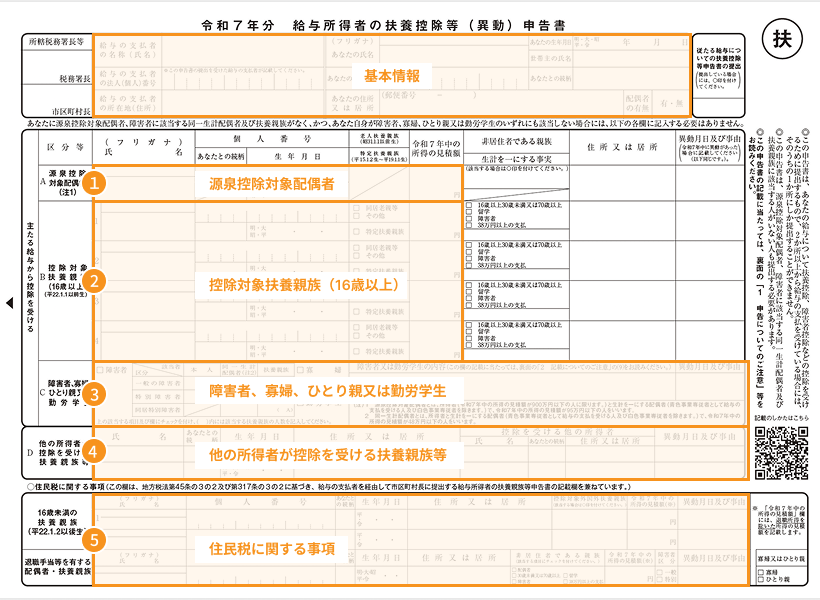

独身者における扶養控除等申告書の書き方や記入例

扶養控除等申告書の書き方をご紹介します。扶養控除の有無は、既婚か独身かは関係ありません。独身者で扶養控除を申請する場合としない場合の書き方を解説します。

独身で扶養控除をしない場合の書き方

出典:『令和7年分扶養控除等(異動)申告書』国税庁より一部抜粋・加工

独身で、扶養控除が不要な場合は、申告書の右上部にある本人情報の欄だけを記入して提出しましょう。

独身で扶養控除をする場合の書き方

出典:『令和7年分扶養控除等(異動)申告書』国税庁より一部抜粋・加工

扶養控除を受ける場合は、申告書右上部にある本人情報と被扶養者の年齢などに応じて該当欄に扶養親族の情報を記入します。

16歳未満の子どもについては、扶養控除の対象外ですが、住民税の非課税限度額に関わってくるため記入が必要です。16歳未満の子どもがいる場合は、青枠内に必要事項を記入しましょう。

16歳以上の子などを扶養している場合、扶養控除の対象です。緑枠内に被扶養者の情報や必要事項を記入しましょう。アルバイト等で収入がある場合は、所得金額を書きます。被扶養者の年齢が19歳以上23歳未満の場合は、特定扶養親族の欄にチェックを付けましょう。

また、親などを扶養していて被扶養者の年齢が70歳以上の場合は、「老人扶養親族」として申請します。同居かつ直系尊属なら「同居老親等」の欄にチェックを付けましょう。被扶養者が退職手当等の支払いを受けた場合、「退職手当等を有する配偶者・扶養親族」の欄に必要事項を記入します。

さらに、被扶養者が非居住者である場合、「非居住者である親族」の該当する欄にチェックを付けましょう。被扶養者が16歳〜30歳未満または70歳以上の場合は、該当する箇所にチェックを入れます。30歳以上70歳未満の場合は、「留学・障害者・38万円以上の支払」のうち、該当する状況にチェックを入れましょう。

次に、「給与所得者の保険料申告書」の書き方について解説します。この書類は、生命保険等に加入している場合に受けられる控除を申請する書類です。

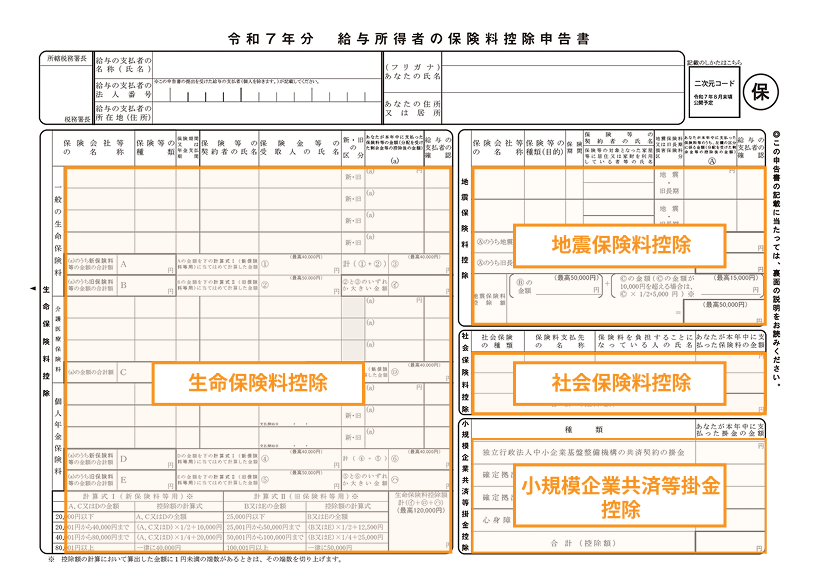

独身者における保険料控除申告書の書き方や記入例

出典:『令和7年分 給与所得者の保険料控除申告書』国税庁より一部抜粋・加工

保険料控除申告書で対応できる保険料種類は以下のとおりです。

| 保険料種類 | 該当する人 |

|---|---|

| 生命保険料 | 一般の生命保険料・介護医療保険料・個人年金保険に加入している人 |

| 地震保険料 | 地震保険に加入している人 |

| 社会保険料 | その年に、自分で社会保険料を払った人 |

| 小規模企業共済掛金 | 小規模企業共済(iDeCo含む)に加入している人 |

これらの保険に加入していなければ、保険料控除申告書を提出する必要はありません。保険料の控除を受ける場合は、控除証明書等をもとに、申告書に必要事項を記入して提出し、控除証明書などを添付しましょう。

生命保険料控除の書き方

生命保険料控除欄は、その年に一般生命保険料・介護医療保険料・個人年金保険料を支払った人が記入します。どの保険料の場合でも、基本的には保険料控除証明書をもとに情報を記入します。

生命保険料について記入する項目は以下のとおりです。

- 保険会社等の名称

- 保険等の種類

- 保険期間又は年金支払期間

- 保険等の契約者の氏名

- 保険金等の受取人

- 新旧区分(一般生命保険・個人年金保険のみ)

- あなたが本年中に支払った保険料等の金額(a)

- 控除額の計算

注意点として、一般生命保険料と個人年金保険料については、契約した時期によって「新契約」と「旧契約」に区分されており、控除額の計算方法なども異なりますので確認しましょう。

地震保険料控除の書き方

地震保険料控除欄は、その年に地震保険料を支払った人が記入します。地震保険料について記入する項目は以下のとおりです。

- 保険会社等の名称

- 保険等の種類(目的)

- 保険期間

- 保険等の契約者の氏名

- 地震保険料又は旧長期損害保険料区分

- あなたが本年中に支払った保険料等のうち、左欄の区分に係る金額(A)

- 控除額の計算

地震保険料も、保険料控除証明書をもとに、記載しましょう。

社会保険料控除の書き方

社会保険料控除欄は、その年に社会保険料を自分で支払った人が記入します。会社員で給与天引きされている場合は、会社側が把握しているため記入する必要はありません。

社会保険料について記入する項目は以下のとおりです。

- 社会保険の種類

- 保険料支払先の名称

- 保険料を負担することになっている人の氏名とあなたとの続柄

- あなたが本年中に支払った保険料の金額

- 合計(控除額)

社会保険料は、控除証明書や支払った際の領収書などをもとに、記載しましょう。とくに注意すべき点は、本年中に支払った保険料の金額です。保険料金額は、控除証明書の発行時点や書類記入時点の金額ではなく、12月31日までに支払う金額を記入しましょう。

小規模企業共済等掛金控除の書き方

小規模企業共済等掛金欄は、その年に小規模企業共済等掛金を支払った人が記入します。給与から天引きされている場合は、記入する必要はありません。自分で支払っている場合は、12月までに支払う掛金の金額を記載しましょう。

まとめ

年末調整では、従業員が独身の場合も基本的な提出書類や書き方は変わりません。年末調整で基本的に必要な書類は以下のとおりです。

- 基礎控除申告書(給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書)

- 給与所得者の扶養控除等(異動)申告書

- 給与所得者の保険料控除申告書

複雑な内容はありませんので、一つひとつの書類の内容や記入欄を確認し、漏れやミスのないよう記入しましょう。