年末調整に必要な書類の書き方をわかりやすく解説

年末調整における各種控除を適用するためには、従業員にさまざまな書類を提出してもらわなければなりません。しかし、年1回のことなので書き方を忘れてしまう従業員も多く、担当者に問い合わせがくることも少なくないでしょう。

そこで本記事では、年末調整の必要書類と書き方を、初めてでも迷わず記入できるようにわかりやすく解説します。従業員からの問い合わせに備えて、基本をおさらいしておきましょう。

→年末調整を効率化「One人事」の資料を無料ダウンロード

目次[表示]

目次[表示]

年末調整とは

年末調整とは、従業員の毎月の給与から天引きした源泉徴収税額と、1年間の所得税額の差額を精算する手続きです。

両者を差し引きしたあと、超過がある場合は給与支給に上乗せし、不足がある場合は給与支給から天引きします。

年収が2,000万円を超える場合や、『災害被害者に対する租税の減免、徴収猶予等に関する法律』により所得税の徴収猶予・還付を受けている場合など、一部には年末調整の対象外となる例外もあります。

ただし、例外を除けば、雇用形態を問わず、ほとんどの従業員が年末調整の対象です。

従業員は、おおむね10月下旬から12月上旬にかけて各種申告書を提出し、企業はその内容に応じて年末調整の手続きを行います。

年末調整が必要な理由

年末調整の目的は、所得税を正しく納付することです。従業員に支払う給与からは、社会保険料や住民税、そして所得税などを天引きします。このように、給与支給の際に所得税を差し引くことを源泉徴収といいます。

しかし、源泉徴収で天引きされる所得税額は、あくまで概算の金額です。所得税の正確な金額は、1年間の給与総額や各種控除の有無がわからないと算出できないため、年に一度「概算の税額」と「本来の税額」を一致させる手続きが必要になります。

年末調整の手続きに必要な書類の種類

年末調整では、従業員がいくつかの申告書に必要事項を記入し、提出してもらう必要があります。

- 給与所得者の扶養控除等(異動)申告書

- 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 給与所得者の特定親族特別控除申告書 兼 所得金額調整控除申告書

- 給与所得者の保険料控除申告書

- 住宅借入金等特別控除申告書

書類の名称が長く、似ているように思えるため、混乱してしまう従業員もいるかもしれません。

ここでは、人事担当者としておさえておきたい、年末調整に必要な主な書類と役割・提出対象を整理します。基本をおさらいしながら、従業員への説明にすぐ使える内容として確認しておきましょう。

給与所得者の扶養控除等(異動)申告書

従業員が扶養する配偶者や親族に関する情報を記載する書類です。給与所得者の扶養控除等(異動)申告書では、次の控除について申請します。

| 扶養控除 | 合計所得金額が58万円以下(令和7年から)の扶養親族がいる場合に適用 |

| 障害者控除 | 本人や配偶者、扶養親族に障害がある場合に適用 |

| 勤労学生控除 | 学生かつ一定の要件を満たす従業員に適用 |

| 寡婦控除 | 以下のいずれかの要件を満たす女性に適用 ・離婚後再婚しておらず、扶養親族がいる ・夫と死別後再婚していない ・夫の生死が明らかでない |

| ひとり親控除 | 一定の要件を満たすシングルファザーやシングルマザーに適用 |

年末調整は、扶養控除等(異動)を提出した従業員を対象に実施します。扶養控除等(異動)は、主たる勤務先1か所にのみ提出してもらいます。

そのため、複数の勤務先で働く従業員は、自社以外で年末調整を受けるケースもあるため、注意しましょう。

副業などで複数の勤務先がある従業員は、自社ではなく、ほかの主たる勤務先で年末調整を受けるケースもあります。提出を求める前に、主たる勤務先であるかどうか、あらかじめ確認するようにしましょう。

給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 給与所得者の特定親族特別控除申告書 兼 所得金額調整控除申告書

従業員が、基礎控除や配偶者控除・配偶者特別控除、特定親族特別控除または所得金額調整控除を受けるための書類です。

基礎控除

基礎控除とは、とは、年間の合計所得金額が2,500万円以下のすべての従業員に適用される控除です。控除額は、合計所得金額に応じて次のように決まります。

| 合計所得金額 | 基礎控除額 |

|---|---|

| 132万円以下 | 95万円 |

| 132万円超2,350万円以下 | 58万円 |

| 2,350万円超2,400万円以下 | 48万円 |

| 2,400万円超2,450万円以下 | 32万円 |

| 2,450万円超2,500万円以下 | 16万円 |

なお、令和7年と令和8年については、合計所得金額が132万円超655万円以下の場合は次のようになります。

| 合計所得金額 | 基礎控除額 |

|---|---|

| 132万円超336万円以下 | 88万円 |

| 336万円超489万円以下 | 68万円 |

| 489万円超655万円以下 | 63万円 |

参照:『令和7年度税制改正(基礎控除の見直し等関係)Q&A』国税庁

配偶者控除

配偶者控除とは、給与収入が123万円以下の配偶者を扶養している場合に適用される控除です。控除額は、従業員の合計所得金額によって異なります。また、配偶者が70歳以上の場合は老人控除対象配偶者とみなされ、控除額が上乗せされます。

配偶者の給与収入が123万円を超えていても、201.6万円未満であれば配偶者特別控除を適用することが可能です。配偶者特別控除の金額は、従業員本人と配偶者の合計所得金額によって決定されます。

特定親族特別控除

特定親族特別控除は、令和7年の年末調整から新設された制度です。控除を受けられるのは、生計を一にする年齢19歳以上23歳未満の親族がいる人で、親族の合計所得金額が58万円超123万円以下であることが条件です。

ただし、所得が給与だけの場合は、給与の収入金額が123万円超188万円以下の場合に対象になります。

控除額は、特定親族の合計所得に応じて、3万円から63万円の範囲で以下のとおり決まります。

| 特定親族の合計所得金額 | 特定親族特別控除額 |

|---|---|

| 58万円超 85万円以下 | 63万円 |

| 85万円超 90万円以下 | 61万円 |

| 90万円超 95万円以下 | 51万円 |

| 95万円超100万円以下 | 41万円 |

| 100万円超105万円以下 | 31万円 |

| 105万円超110万円以下 | 21万円 |

| 110万円超115万円以下 | 11万円 |

| 115万円超120万円以下 | 6万円 |

| 120万円超123万円以下 | 3万円 |

特定親族には児童福祉法に基づいて養育を任されている「里子」も対象に含まれます。ただし、次の人は対象になりません。

- 配偶者

- 青色事業専従者として給与の支払を受ける人

- 白色事業専従者

所得金額調整控除

所得金額調整控除は、年収が850万円を超える従業員のうち、次のいずれかに該当する人に適用されます。

- 23歳未満の扶養親族がいる

- 従業員本人が特別障害者に該当する

- 同一生計配偶者または扶養親族が特別障害者に該当する

年収が850万以下でも、給与所得と年金所得の両方がある人は最大10万円が控除されますが、その場合は年末調整ではなく確定申告が必要です。

給与所得者の保険料控除申告書

従業員が保険料控除を受けるため、加入している保険について記載する保険です。保険料控除には、次の4つの種類があります。

| 生命保険料控除 | 生命保険料や介護医療保険料、個人年金保険料の支払いがある場合に適用 |

| 地震保険料控除 | 地震保険料や一定の長期損害保険料の支払いがある場合に適用 |

| 社会保険料控除 | 本人や配偶者、扶養親族の社会保険料の支払い額が控除される ・健康保険料 ・介護保険料 ・国民年金保険料 ・厚生年金保険料 ・雇用保険料 ・後期高齢者医療保険料 など |

| 小規模企業共済等掛金控除 | 小規模企業共済法で定められた共済契約の掛け金の支払いがある場合に適用 ・企業型確定拠出年金 ・個人型確定拠出年金 ・心身障害者扶養共済制度 など |

▼社会保険料控除の書き方は、次の記事でもご確認いただけます。

住宅借入金等特別控除申告書

住宅ローン控除を受けるために記載する書類です。年末調整で処理できるのは2年目からで、1年目は本人が確定申告をする必要があります。

年末調整の各書類の書き方

次に、年末調整の必要書類の書き方を解説します。

年末調整に関する書類の名称や目的はわかっていても、実際に「どこに何を書くのか?」という質問を受けることもあるのではないでしょうか。

以下では、年末調整の主要な申告書それぞれについて、記入時のポイントを紹介しています。従業員からの質問対応や、回収書類の確認の際にご活用ください。

給与所得者の扶養控除等(異動)申告書

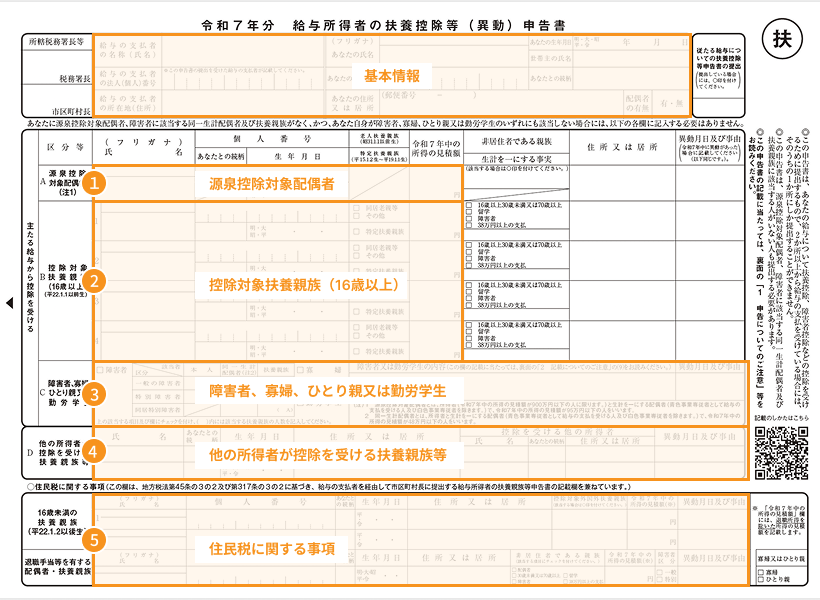

給与所得者の扶養控除等(異動)申告書には、主に次の5つの記入箇所があります。記入ポイントをおさえておきましょう。

出典:『令和7年分給与所得者の扶養控除等(異動)申告書』国税庁より一部加工

| 1.源泉控除対象配偶者 |

|---|

| 源泉控除対象配偶者に該当する配偶者がいる場合に、配偶者の基本情報や所得の見積額などを記入 |

| 源泉徴収対象配偶者の要件 |

| ・申告者(従業員)の所得金額が900万円以下 ・申告者(従業員)と生計を一にしている ・配偶者の合計所得金額が95万円以下 ・配偶者が青色事業専従者として給与の支払いを受けていない、または白色事業専従者ではない |

| 2.控除対象扶養親族(16歳以上) |

|---|

| ・満16歳以上の扶養親族がいる場合に、扶養親族の基本情報や所得の見積額などを記入 ・扶養親族が19歳以上23歳未満の場合は「特定扶養親族」の項目にチェック ・扶養親族が70歳以上の場合は「同居老親等」または「その他」の項目にチェック |

| 3.障害者、寡婦、ひとり親又は勤労学生 |

|---|

| ・障害者控除、寡婦控除、ひとり親控除、勤労学生控除を受ける場合、該当する項目にチェック ・勤労学生控除または障害者控除を申告する場合は、その事実や対象者の氏名を記入 |

| 4.ほかの所得者が控除を受ける扶養親族等 |

|---|

| 同世帯のほかの所得者が扶養する親族がいる場合、その所得者や扶養親族の情報を記入 |

| 5.住民税に関する事項 |

|---|

| 16歳未満の扶養親族や退職手当などを有する配偶者・扶養親族がいる場合に記入 |

給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 特定親族特別控除申告書 兼所得金額調整控除申告書

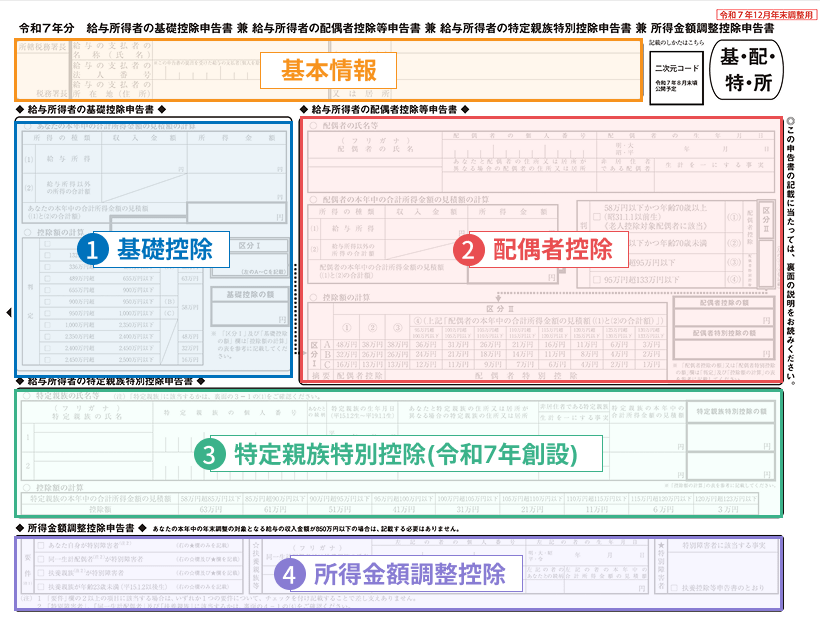

一見ややこしい書類名ですが、基礎控除・配偶者控除・所得金額調整控除・特定親族特別控除の4つが1枚にまとめられた様式となっています。各項目の記入ポイントを確認しておきましょう。

出典:『令和7年分給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 給与所得者の特定親族特別控除申告書 兼 所得金額調整控除申告書』国税庁より一部加工

| 1.基礎控除申告書 | |

|---|---|

| 給与所得の「収入金額」「所得金額」 | 収入金額:社会保険料や税金が差し引かれる前の総支給額 |

| 所得金額:収入金額から給与所得控除額を差し引いた金額 | |

| 給与所得以外の所得の合計額の「所得金額」 | 事業所得や不動産所得など、給与以外の所得がある場合に合計額を記入 |

| あなたの本年中の合計所得金額の見積額 | 給与所得の所得金額と、給与所得以外の所得の合計額を記入 |

| 控除額の計算 | 合計所得金額が該当する区分にチェックし、対応する基礎控除額を確認 |

| 基礎控除の額 | 控除額の計算で確認した基礎控除額を記入 |

| 2.配偶者控除等申告書 | |

|---|---|

| 配偶者情報 | 配偶者の氏名や住所、生年月日などを記入 |

| 配偶者の本年中の合計所得金額の見積額の計算 | ・配偶者の収入金額と所得金額を記入 ・基礎控除申告書と同様に、給与所得以外の所得金額や合計所得金額の見積額も記入 |

| 控除額の計算 | 区分I・IIを確認し、対応する控除額をチェック |

| 配偶者控除の額・配偶者特別控除の額 | いずれかあてはまるほうに控除額を記入 |

| 3.特定親族特別控除申告書 | |

|---|---|

| 特別親族情報 | 特別親族の氏名や住所、生年月日などを記入 |

| 特定親族の本年中の合計所得金額の見積額 | 特別親族の合計所得の見積額を記入 |

| 特定親族の特別控除の額 | 控除額を記入 |

| 4.特定親族特別控除申告書 | |

|---|---|

| 特別親族情報 | 特別親族の氏名や住所、生年月日などを記入 |

| 特定親族の本年中の合計所得金額の見積額 | 特別親族の合計所得の見積額を記入 |

| 特定親族の特別控除の額 | 控除額を記入 |

| 5.所得金額調整控除申告書 | |

|---|---|

| 要件 | 該当する項目にチェック |

| ☆扶養親族等・★特別障害者 | いずれかあてはまるほうに必要事項を記入 |

給与所得者の保険料控除申告書

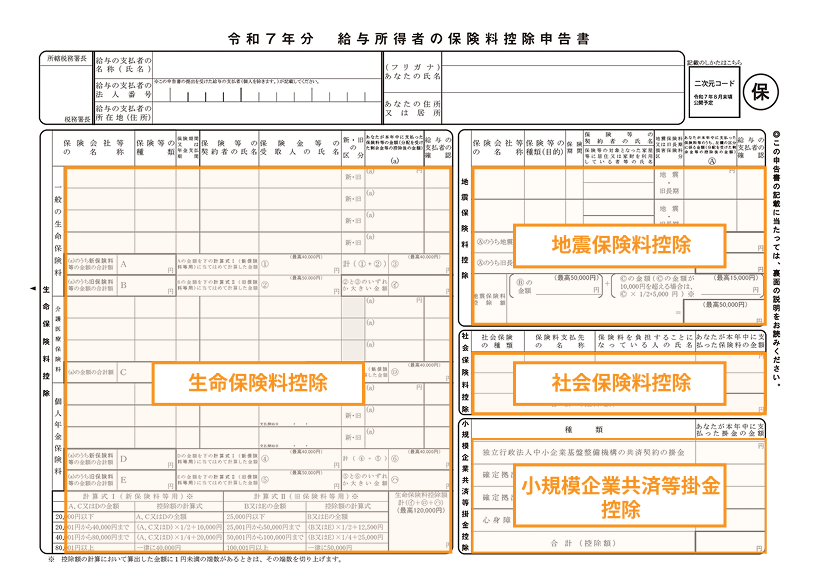

保険料控除申告書では、加入している保険の種類ごとに内容を正しく記入する必要があります。控除対象や計上額の誤りがないよう、4つの欄ごとの確認ポイントをおさえておきましょう。

出典:『令和7年分給与所得者の保険料控除申告書』国税庁より一部加工

| 1.生命保険料控除 |

|---|

| 保険会社の名称や保険の種類(終身・がん・定期など)、契約者氏名・受取人氏名などを記入 |

| 保険会社から送られてきた控除証明書を確認しながら、「あなたが本年中に支払った保険料等の金額(分配を受けた余剰金等の控除後の金額)」欄に12月末時点の申告予定額を記入 |

| 2.地震保険料控除 |

|---|

| 保険会社の名称や保険の種類(目的)、契約者氏名などを記入 |

| 保険会社から送られてきた控除証明書を確認しながら、「あなたが本年中に支払った保険料等のうち、左欄の区分に係る金額」欄に12月末までの支払い予定額を記入 |

| 3.社会保険料控除 |

|---|

| 給与から差し引かれているもの以外で、本人や配偶者などの社会保険料を支払った場合に記入 |

| 社会保険の種類や支払い先、保険料を負担することになっている人の氏名と続柄、支払い金額など |

| 4.小規模企業共済等掛金控除 |

|---|

| 該当する項目に、支払った掛金の金額を記入 |

住宅借入金等特別控除申告書

住宅ローン控除の2年目以降に使用される住宅借入金等特別控除申告書は、記入項目が多い書類の1つです。計算欄が多く、従業員も不安になりやすいため、年末残高や居住割合などの数値に誤りがないかを確認する必要があります。

| 詳細項目 | |

|---|---|

| ※新築又は購入に係る借入金等の計算「A 住宅のみ」「B 土地等のみ」「C 住宅及び土地等」の3つから、該当する欄を使用 | |

| 新築、購入及び増改築等に係る住宅借入金等の年末残高(1) | 年末残高等証明書を確認しながら記入 |

| 住宅借入金等の年末残高(2) | (1)に記載した金額のうち、「単独で借りている残高+連帯債務で借りている残高×本人の負担割合」で算出した金額を記入 |

| (2)と証明事項の取得対価の額又は増改築等の費用の額のいずれか少ない方の金額(3) | (2)と、以下の3つ合計金額のうち、少ない方を記入 ・取得対価の額・取得対価等の額・増改築等の費用の額 |

| (3)×居住用割合(2) | (3)で算出した金額のうち、居住用として使用する割合を記入。居住用住宅であれば通常は100% |

| 住宅借入金等の年末残高等(5) | (4)の合計額を記入 |

| 特定増改築等の費用の額(6) | 特定増改築等の費用がある場合に記入 |

| 特定増改築等の費用の額に係る住宅借入金等の年末残高等(7) | (5)と(6)のうち少ない方を記入 |

| (特定増改築等)住宅借入金等特別控除額(8) | (5)に控除率を乗じた金額を記入 |

| (特定増改築等)住宅借入金等特別控除計算明細書 | |

|---|---|

| すでに印字されているため何も記入しない |

参照:『《記載例》給与所得者の(特定増改築等)住宅借入金等特別控除申告書兼(特定増改築等)住宅借入金等特別控除計算明細書の記載例』国税庁

年末調整の各書類の提出期限

年末調整は多くの場合、当年の12月から1月上旬までの間に、すべての手続きを終えるよう業務を進めていきます。

万一、控除証明書の紛失などで手続きが遅れた場合も、翌年1月31日までに税務署に提出できれば問題ありません。

まとめ|書き方を理解し、年末調整をスムーズに進めましょう

年末調整では、基礎控除や配偶者控除などの控除を適用するため、従業員から各種申告書を提出してもらう必要があります。

各書類は、従業員本人や家族の状況、収入に応じた重要な判断材料となる大切な書類です。

担当者としては、書類の役割と記入のポイントをおさえておくことで、よくある質問や記入ミスにも落ち着いて対応できるようになるはずです。

毎年の対応をよりスムーズに進めるためにも、本記事で紹介した内容を活用していきましょう。

年末調整を効率化|One人事[労務]

年末調整の手続きは、とても煩雑で工数のかかる業務です。担当者の負担も大きく、人的ミスが発生しやすいのが現状ですよね。ミスなくスムーズに進めるには、業務の電子化も検討してみてはいかがでしょうか。

One人事[労務]は、書類の回収から申請までの過程を半自動化し、効率的な年末調整を支援する労務管理システムです。修正の差し戻しや進捗状況の把握も簡単な操作で実施できます。

One人事[給与]との連携により還付金の計算もスムーズに進められます。

One人事[労務]の機能や操作性は、こちらの資料でもご確認いただけます。さらに詳細を知りたい場合は、当サイトよりお気軽にご相談ください。専門スタッフが課題をお聞きしたうえでご案内いたします。

また、当サイトでは労務管理の効率化に役立つ資料を無料でダウンロードしていただけます。労務管理をシンプルにしたい企業の担当者は、お気軽にお申し込みください。

| 「One人事」とは? |

|---|

| 人事労務をワンストップで支えるクラウドサービス。分散する人材情報を集約し、転記ミスや最新データの紛失など労務リスクを軽減することで、経営者や担当者が「本来やりたい業務」に集中できるようにサポートいたします。 |