年末調整で受けられる国民健康保険料の控除とは|対象者や注意点を解説

年末調整とは、従業員の所得税額を正しく計算し、過不足分を清算する手続きです。年末調整ではさまざまな控除が適用され、従業員が支払った国民健康保険料も控除金額として申告できます。

しかし、国民健康保険料の控除はすべての人が対象になるわけではないため、どのように取り扱えばよいか迷ってしまう人もいるかもしれません。

本記事では、年末調整における国民健康保険料の控除の基本的なルールを解説します。

目次[表示]

目次[表示]

国民健康保険料は年末調整で受けられる控除の対象

年末調整とは、従業員の所得税を確定し、過不足分の金額を清算する手続きです。

従業員の給与に対する所得税は、毎月の給与から天引きして徴収し、企業が代わりに納付します。しかし、所得税は1月から12月までの1年間の所得が対象となるため、従業員が納付すべき税額が確定するのは12月です。

そこで多くの企業では、月々の給与から概算した税額を天引きし、12月に確定した所得税と照らし合わせて過不足分を清算するという方法を採用しています。毎年年末に行われるこの手続きが「年末調整」です。

年末調整では、従業員の所得から社会保険料をはじめとした金額を控除し、本来支払うべき税額を計算します。

社会保険料控除とは、1年間に支払った社会保険料を所得から差し引く仕組みです。所得税は「所得×税率」で計算されるため、所得が少なくなれば、それだけ従業員の税負担を減らせます。

なお、月々の給与から天引きする社会保険料は、企業が把握しているため、通常は年末調整の申告書類に記載しません。ただし、従業員自身で1月から12月の間に国民健康保険料を支払っていた期間があったり、親族の社会保険料を支払っていたりする場合は、申告が必要です。

国民健康保険とは

国民健康保険とは、主に自営業者やフリーランス、年金受給者などを対象とした保険制度です。日本では国民皆保険制度が採用されており、すべての国民に健康保険への加入が義務づけられています。

健康保険も国民健康保険も制度の目的や恩恵はほとんど同じです。加入対象者のほか、保険料の計算方法や扶養時の免除規定、運営機関などが異なります。

健康保険では、被保険者の扶養に入ると保険料の支払いが免除されます。一方、国民健康保険にはそのような仕組みはありません。国民健康保険に扶養という概念はないため、家族それぞれが個別に加入し、保険料を支払う必要があります。

また、各健康保険では各組合が主体となって運営していますが、国民健康保険は各自治体が運営を担っています。

国民健康保険の加入対象者

国民健康保険の加入対象となるのは、以下の人たちです。

- 自営業者

- フリーランス

- 無職の人

- 年金受給者

- 農業者

- 上記の被保険者の家族

厳密には異なりますが、基本的には会社勤めの人は健康保険に加入し、それ以外の人は国民健康保険に加入すると覚えておくとよいでしょう。

控除対象となるその他の保険料

年末調整における社会保険料控除は、国民健康保険料以外にもさまざまな保険料が対象です。

- 健康保険料

- 厚生年金保険料

- 国民年金保険料

- 介護保険料

- 後期高齢者医療制度の保険料 など

社会保険料に該当するものは、ほとんどすべて計算に含める必要があるため、漏れなく確認しましょう。

年末調整で国民健康保険料の控除を受けられる人

年末調整で国民健康保険料の控除を受けられるのは、その年の1月から12月までの間に、自分または家族の国民健康保険料を納付していた人です。

たとえば、以下のケースが考えられます。

- 前職から現職に転職するまでに無職の期間があり、国民健康保険の加入期間があった

- 自営業やフリーランスとして国民健康保険に加入していたが、年の途中で会社に勤めになった

- 家族が国民健康保険に加入しており、世帯主としてその保険料を支払っている

年末調整で国民健康保険料の控除を申告する方法

年末調整では、従業員の給与から各種控除を差し引きます。

毎月の給与から天引きされる健康保険料のように、申告が不要なものもありますが、国民健康保険料は企業が納付状況を把握できません。そのため、国民健康保険料を控除するためには、従業員に納付金額を申告してもらう必要があります。

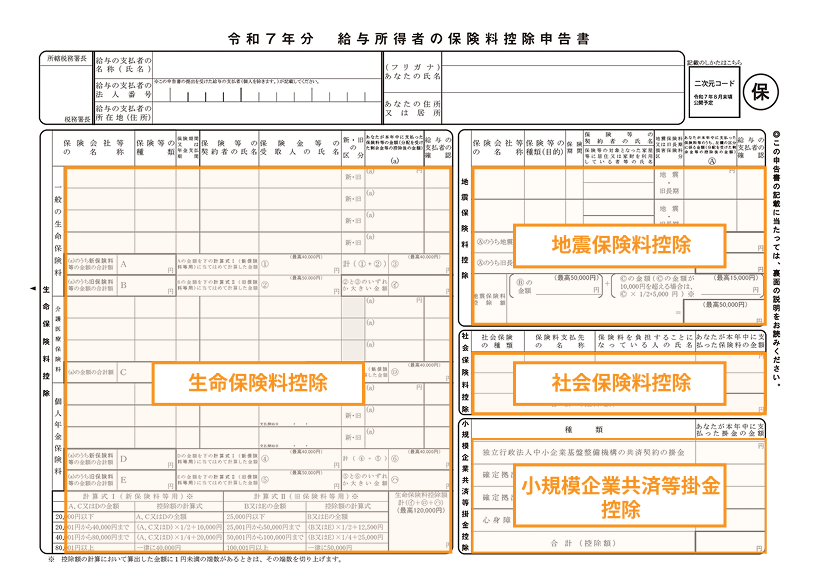

そのほか、生命保険料控除や地震保険料控除、小規模企業共済等掛金控除などを適用する場合にも、従業員からの申告内容に基づいて対応します。

従業員から質問されたときに、明確に回答できるよう、申告書の要否や書き方をおさえておきましょう。

給与所得者の保険料控除申告書の書き方

年末調整で各種保険料の控除を適用するためには、従業員に「給与所得者の保険料控除申告書」を提出してもらう必要があります。国民健康保険料については、申告書の「社会保険料控除」という欄に記入します。

従業員は年末調整や控除について理解していない場合も多いため、保険料を納付していたら申告するよう、担当部署から呼びかけることが大切です。

なお、国民健康保険料の申告書にある「社会保険料控除欄」は、以下の5つの項目で構成されています。

- 社会保険の種類

- 保険料支払い先の名称

- 保険料を負担することになっている人

- 本年中に支払った保険料の金額

- 合計(控除額)

社会保険の種類は国民健康保険とし、保険料支払い先の名称には従業員が居住する(していた)市区町村名を記載します。

保険料を負担することになっている人とは、社会保険の被保険者です。従業員が自分の保険料を支払った場合は本人の氏名、家族の保険料を支払った場合は家族の氏名と続柄を記載します。

最後に、本年中に支払った保険料の金額と、それぞれを合計した金額を記載します。

年末調整で国民健康保険料を控除すると税金はいくら戻る?

社会保険料控除には上限金額がないため、その年に支払った国民健康保険料は全額申告できます。従業員が国民健康保険料の控除を申告すると、税金はどの程度還付されるのでしょうか。

以下の条件を例に取り上げて、還付金額をシミュレーションしてみましょう。

| 年間の給与総額 | 500万円 ※給与所得控除額は144万円 ※基礎控除額は63万円 |

|---|---|

| 年間の源泉徴収税額 | 15万円 |

| 天引きされた健康保険料 | 70万円 |

| 入社前に支払った国民健康保険料 | 10万円 |

まずは、国民健康保険料を支払っていない、通常の会社員の場合です。

| 1.給与所得を求める | 年収−給与所得控除額 =5,000,000−1,440,000 =3,560,000(円) |

|---|---|

| 2.課税給与所得額を求める | 給与所得−(基礎控除額+健康保険料) =3,560,000−(630,000+700,000) =2,230,000(円) |

| 3.速算表から所得税額を求める | 課税給与所得×10%−97,500円 =2,230,000×0.1−97,500 =125,500(円) |

| 4.還付金を求める | 源泉徴収額−所得税額 =150,000−125,500 =24,500(円) |

次に、入社前に支払った国民健康保険料10万円の控除申告を受けた場合を計算します。

| 1.給与所得を求める | 年収−給与所得控除額 =5,000,000−1,440,000 =3,560,000(円) |

|---|---|

| 2.課税給与所得額を求める | 給与所得−(基礎控除額+健康保険料+国民健康保険料) =3,560,000−(630,000+700,000+100,000) =2,130,000(円) |

| 3.速算表から 所得税額を求める | 課税給与所得×10%−97,500円 =2,130,000×0.1−97,500 =115,500(円) |

| 4.還付金を求める | 源泉徴収額−所得税額 =150,000−115,500 =34,500(円) |

上記の例だと、国民健康保険料を控除申告したことで、還付される金額が1万円増えることがわかりました。支払い期間が長く、納付金額が高いほど還付金は増えます。

なお、所得税額の計算式は課税給与所得額により異なるため、注意しましょう。

参照:『所得税法』e-Gov法令検索

参照:『令和5年分の年末調整のための算出所得税額の速算表』国税庁

年末調整で受けられる国民健康保険料控除の注意点

年末調整で国民健康保険料を控除する際は、以下のポイントに注意しましょう。

- 控除証明書は不要

- 中途入社・退職者社員の対応

- 保険料の支払い者を確認

控除証明書は不要

国民健康保険料を控除するにあたって、従業員に控除証明書を求める必要はありません。国民健康保険では、そもそも控除証明書が発行されないためです。

ただし、国民年金保険料や国民年金基金の掛け金を控除する場合は、控除証明書の提出を求める必要があります。

中途入社・退職者社員の対応

年の途中で従業員を雇用した場合は「給与所得者の保険料控除申告書」で離職期間中に納付した国民健康保険料を申告してもらいます。

その際、前の職場が発行した源泉徴収票や、国民年金保険料の控除証明書などもあわせて提出してもらいましょう。一方、年の途中で従業員が退職した場合は、自社が発行した源泉徴収票を渡す必要があります。

なお、前職の退職から年をまたいで入社した従業員は、前年の年末調整を実施できません。そのときは従業員本人みずから確定申告を行います。

保険料の支払い者を確認

社会保険料控除では「保険料を実際に支払ったのは誰か」という点が重要です。

たとえば、世帯全員分の保険料の納付通知表が、世帯主であるAさん宛に届いたとします。納税通知の名義はAさんでも、Aさんの配偶者であるBさんが自分の保険料をみずから納付した場合、Bさんは納付金額を社会保険料控除として申告できます。

また、国民健康保険料が自動引き落としの場合は、「誰の口座から引き落とされているか」を確認する必要があります。

Bさんの国民健康保険料が、Aさんの口座から自動で引き落とされている場合は、その保険料はAさんの社会保険料控除に含めます。加入者がBさんであっても、保険料を負担しているのはAさんであるためです。

確定申告で国民健康保険料の控除を受ける場合

確定申告とは、個人が年間の所得や所得税額を確定させるための手続きです。

会社勤めの人は、基本的に会社で年末調整を行っていれば確定申告の必要はありません。1月から12月までの間に国民健康保険の加入期間があっても、年内に転職すれば、転職先が年末調整を行うため確定申告は不要です。

しかし、年末調整は従業員からの申告に基づくものです。本人が国民健康保険の控除申告を忘れていたら、確定申告の手続きを進めなければなりません。

国民健康保険料は、年末調整における控除の対象(まとめ)

従業員が入社年に支払った国民健康保険料は、年末調整における社会保険料控除の対象です。しかし、給与から天引きされる健康保険料とは異なり、国民健康保険料は企業が納付状況を把握できず、従業員の申告に基づいて対応する必要があります。

前職の退職後に無職期間があった場合や、家族の国民健康保険料を支払っている場合は、年末調整で忘れずに申告するよう呼びかけることが大切です。

年末調整の担当者も、従業員から国民健康保険料の申告方法について質問されたときに明確な回答ができるよう、控除の仕組みを把握しておきましょう。

年末調整を電子化|One人事[労務]

One人事[労務]は、年末調整の電子化により業務の効率化を助けるクラウドシステムです。入社手続きやマイナンバー管理も含め、多岐にわたる労務処理の効率化を支援いたします。

One人事[労務]の初期費用や気になる操作性については、当サイトより、お気軽にご相談ください。専門のスタッフが貴社の課題をていねいにお聞きしたうえでご案内いたします。

当サイトでは、労務管理の効率化に役立つ資料を無料でダウンロードしていただけます。労務管理をラクにしたい企業の担当者は、お気軽にお申し込みください。

| 「One人事」とは? |

|---|

| 人事労務をワンストップで支えるクラウドサービス。分散する人材情報を集約し、転記ミスや最新データの紛失など労務リスクを軽減することで、経営者や担当者が「本来やりたい業務」に集中できるようにサポートいたします。 |