源泉徴収票とは【なぜ必要】いつどこで発行する? 見方と受け渡しトラブル対処法

源泉徴収票は、会社が従業員に毎年発行する重要な書類です。1年間の給与総額や支払った税金の金額などを示し、確定申告や年末調整の際に必要となるだけでなく、収入の証明にも利用できます。

源泉徴収票について「内容を詳しく知りたい」「どのような目的で発行されるのか」と疑問を持つ人もいるかもしれません。

そこで本記事では、源泉徴収票の基本的な知識や実務のポイントを網羅的に解説し、いつどこで発行されるのか、また各項目の見方や受け渡しに関するトラブルが発生した場合の対処法についても紹介します。

→源泉徴収票の発行をスムーズに「One人事」の資料をダウンロード

目次[表示]

目次[表示]

源泉徴収票とは?

源泉徴収票は、従業員の1年間の給与総額と納めた所得税を示す重要な書類です。

会社は従業員の給与から所得税を差し引き、本人に代わって国に納税する義務があります。この手続きを「源泉徴収」と呼び、確実な税金の徴収を目的としています。

会社は所得税法第226条に基づき、会社は年度末に源泉徴収の詳細を記録した「源泉徴収票」を作成し、従業員に交付します。

源泉徴収票は、前年の1月1日から12月31日までの給与支払いの詳細が記されています。主な記載事項は、会社が従業員に支払った総給与額や、給与から差し引いて国に納めた所得税額(源泉徴収税額)、各種控除額です。

源泉徴収の仕組みをおさらい

「源泉徴収」とは、会社が従業員の給与・賞与から所得税などを差し引いて、本人に代わって国に納税する仕組みです。

毎月の源泉徴収額と実際に納めるべき年間の税額には差が生じやすく、差額を調整するのが「年末調整」です。会社員の場合、会社が年末調整を実施します。

一方で個人事業主は、自身で年間の所得を計算し、納税額を確定させる「確定申告」を、みずから行います。

源泉徴収の制度は効率的な税金徴収を可能にし、年末調整や確定申告と組み合わせることで適切な納税を実現しているといえるでしょう。

源泉徴収票の主な種類

源泉徴収票には、主に給与所得と退職所得、公的年金等の3種類の様式があります。それぞれの様式の概要について解説します。

給与所得の源泉徴収票

給与所得の源泉徴収票は、従業員の1年間の収入と納税額、適用された控除などが記載されたものです。通常、年末調整が終わったあと、12月末から翌年1月の中旬あたりに会社が発行し、従業員に配られます。

退職所得の源泉徴収票

退職時の源泉徴収票は、最終給与や退職金を含むすべての収入に対する税金が決まってから発行されるものです。

会社は、退職から1か月以内に退職所得の源泉徴収票を交付しなければなりません。年間の税金計算を正確に行うため、同じ年内に転職した場合は、退職所得の源泉徴収票を新しい勤め先に提出する必要があります。

公的年金等の源泉徴収票

公的年金等の源泉徴収票は、年金受給者向けの重要な書類です。1年間に受け取った年金の総額と、年金総額から差し引かれた税金の金額が記載されています。日本年金機構が作成・発行し、受給者に送付します。

源泉徴収票は何に使う? なぜ必要?

源泉徴収票は、個人の年間収入と納税額を証明する重要な文書です。会社には従業員に対して源泉徴収票を発行する法的な義務があり、文書の用途や重要性を理解しておくことは重要です。

源泉徴収票を発行する目的や役割について解説します。

- 転職者の年末調整をするため

- 個人で確定申告をするため

- 住宅ローン審査を受けるため

- 保育園の利用申請をするため

転職者の年末調整をするため

年の途中で転職する場合、源泉徴収票は重要な役割を果たします。年末時点で在籍している勤務先が、年末調整を実施するためです。

年末調整の対象である給与は、以前の職場のものも含まれ、前の勤務先が発行した源泉徴収票の提出により、当年のすべての収入や納税額に基づいて新しい会社が処理します。

個人で確定申告をするため

源泉徴収票は確定申告時に欠かせない書類です。一般的な従業員は年末調整で済むため確定申告は不要ですが、状況によっては必要になります。

たとえば、年収2,000万円を超える高収入の人や、一定以上の収入のある副業をしている従業員はみずから申告しなければなりません。

また、医療費控除を受けたい場合や、住宅ローン控除の初年度の従業員も確定申告が必要です。

住宅ローン審査を受けるため

源泉徴収票は、収入を正確に証明する公式文書として役割を果たします。そのため、住宅ローン審査の際に必要となることが多いようです。

住宅ローン審査では、借入希望者の返済能力を評価するため、安定した収入の証明が必須です。源泉徴収票は、要件を満たすことを示す、もっとも直接的で信頼性の高い証拠といえます。

保育園の利用申請をするため

保育園の利用申請をする際は家庭の経済状況を示すため、収入を証明する源泉徴収票が必要です。会社は、従業員の求めに応じて源泉徴収票を随時交付しなくてはなりません。

交付手続きをする際は、収入を証明したい年度の確認もしましょう。

源泉徴収票はいつ発行する?

源泉徴収票を発行する時期は、主に3つに分かれます。それぞれのタイミングについて解説します。

- 年末調整の計算後

- 従業員の退職のタイミング

- 従業員に申請されたとき

年末調整の計算後

源泉徴収票は、年末調整の計算後に発行しなければなりません。従業員には12月分の給与と同時に渡すのが一般的です。

また、翌年1月31日までに所轄の税務署へ提出します。手続きは、正社員だけでなく、アルバイトやパートタイムの従業員にも同様に適用されます。

従業員の退職のタイミング

従業員が退職する際も、源泉徴収票の発行が必要です。同時に、給与所得の源泉徴収票と、退職金がある場合は退職所得の源泉徴収票も作成します。

給与計算の担当者は、源泉徴収票を渡すときに次の職場で必要になる旨を伝えておくとよいでしょう。

従業員に申請されたとき

源泉徴収票は、年末調整や退職の時期以外にも、従業員みずからの希望で発行を求められることがあります。

源泉徴収票は、勤務先の会社だけが発行できる書類です。子どもの保育園申請や住宅ローン審査のタイミングで、収入証明として必要になります。従業員から発行の申請があったら、担当者は迅速に対応することが大切です。

源泉徴収票の見方・記載事項

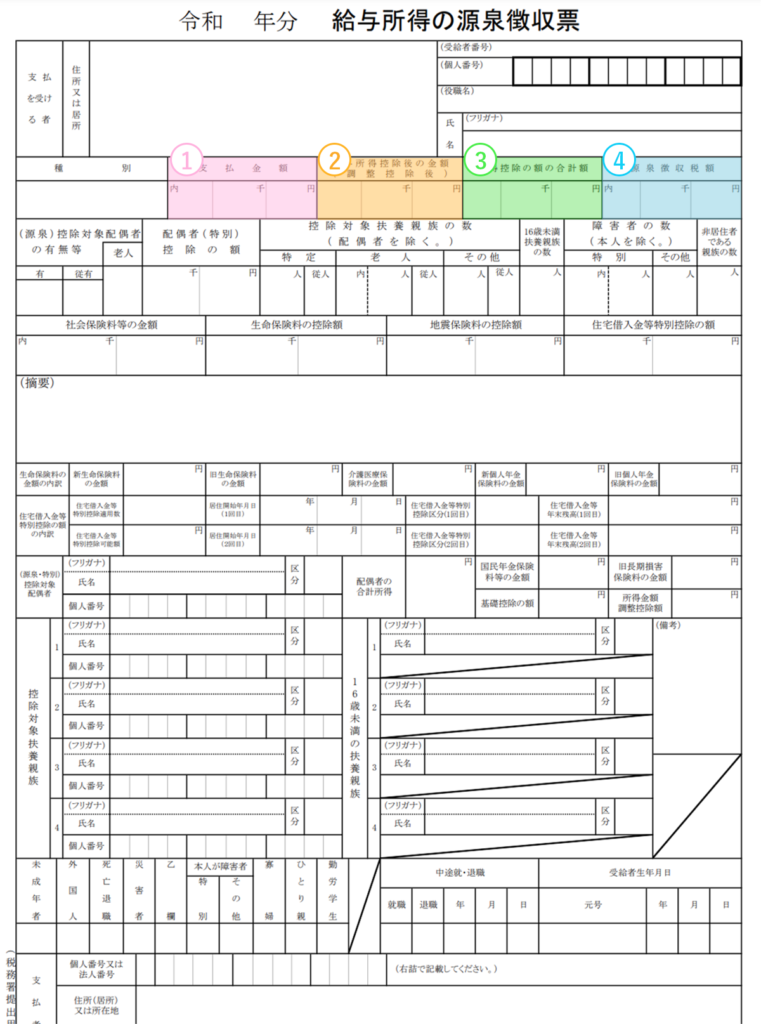

源泉徴収票の見方や記載事項について、給与所得の源泉徴収票で解説します。

1.支払金額

源泉徴収票における「支払金額」は、従業員が1年間で会社から受け取った収入の合計を指し、控除前の総額が記載されます。

支払金額には基本給はもちろん、残業代や賞与、特定の手当や報奨金なども含まれます。ただし、すべての支払いが含まれるのではありません。たとえば、通勤費や出張経費など、非課税とされる手当は除外されます。

2.給与所得控除後の金額

「給与所得控除後の金額」は、支払金額から「給与所得控除」を引いたあとの金額です。

給与所得控除は、仕事に関連する経費を考慮したものです。会社員であっても、スーツなどは自己負担で購入しなければいけません。

経費を概算で認めて、課税対象となる所得を減らすことで、公平な税負担を実現しています。

3.所得控除の合計金額

「所得控除」は「給与所得控除」を除外した控除です。

源泉徴収票には、所得控除の合計金額が記載されます。ただし、年途中に退職したときに発行される給与所得の源泉徴収票に、所得控除の項目は含まれません。所得控除には、毎月の社会保険料控除などと、年末調整時に適用される基礎控除などがあります。

主な控除は以下のとおりです。

| 主な控除 | |

|---|---|

| 基礎控除 | 一定の所得以下のすべての人に適用 |

| 扶養控除 | 扶養家族がいる場合に適用 |

| 配偶者控除と配偶者特別控除 | 配偶者の収入に応じて適用 |

| 社会保険料控除 | 支払った社会保険料に対して適用 |

所得控除は15種類あり、個人の状況に合わせて適用されます。最終的な課税所得は、給与所得控除後の金額から所得控除を引いて計算されます。

ただし、所得控除であっても医療費控除や雑損控除、寄附金控除などは、年末調整では控除できません。

4.源泉徴収税の金額

「源泉徴収税額」は、1年間で納めた所得税の総額を示します。金額は次のように計算されます。

| 源泉徴収税額=(給与所得控除後の金額-所得控除の合計額)× 所得税率 |

所得税率は、国税庁のサイトにある「源泉徴収税額表」から確認できます。

参照:『令和6年分 源泉徴収税額表』国税庁

参考:『【令和5年版】源泉徴収票・給与支払報告書テンプレート(Excel・PDF)』ビズ研

源泉徴収票と源泉徴収簿の違い

源泉徴収票と似た言葉に「源泉徴収簿」があります。源泉徴収票と源泉徴収簿は混同しやすいですが、役割が大きく異なります。

源泉徴収票は、1年間の給与や賞与、納めた税金などの情報が記載された公式な証明書で、会社は従業員に対して発行する義務があります。

一方、源泉徴収簿は、源泉徴収票を正確に作成するための帳簿を指します。会社の内部資料の一つで、従業員や税務署に提出する必要はありません。

その他混同されやすい書類との違い

「支払調書」「給与支払報告書」「法定調書・法定調書合計表」も、源泉徴収票と混同されやすい書類です。それぞれの書類について解説します。

支払調書

「支払調書」は、主に「報酬、料金、契約金及び賞金の支払調書」を指します。企業や個人事業主が、弁護士や税理士、フリーランスの専門家などに仕事を依頼し、源泉徴収が必要な報酬を支払った際に作成する文書です。

支払調書には1年間の報酬総額と差し引かれた税額が記載されています。源泉徴収票のように報酬を受け取った人に渡す必要はありません。

ただし、支払調書は税務署への提出が必要なことがあります。たとえば、同じ人への年間支払額が5万円を超えるなど、一定の条件を満たす場合は、提出が義務づけられているため、注意が必要です。

給与支払報告書

「給与支払報告書」は、源泉徴収票とほぼ同じ情報を含む書類で、多くの給与計算ソフトでは両方を同時に作成することが可能です。

給与支払報告書には「給与支払報告書(個人別明細書)」「(市区町村提出用)」と左上に記載があり、従業員の居住地の市区町村に翌年の1月31日までに提出します。

給与支払報告書は、年末調整の有無や退職の状況にかかわらず、全従業員分の提出が必要です。退職者の給与支払い額が30万円以下の場合は提出義務がありませんが、特別な理由がなければ提出をおすすめします。

法定調書・法定調書合計表

「法定調書」は、税務署への提出が義務づけられているさまざまな文書の総称で、源泉徴収票も含まれます。

「法定調書合計表」は、法定調書とともに税務署へ提出する書類で、正式には「給与所得の源泉徴収票等の法定調書合計表」と呼ばれます。複数の法定調書に記載された金額を、項目ごとに集計してまとめられています。

源泉徴収票の発行・受け渡しに関するトラブル・対処法

源泉徴収票の発行や、受け渡しに関するトラブル例を取り上げ、対処法を解説します。

- 源泉徴収票がもらえない場合

- 会社が倒産して発行できない場合

- 従業員が紛失した場合

- 会社の間違いを発見した場合

- 退職後の再発行したい場合

源泉徴収票がもらえない場合

会社から源泉徴収票がもらえない場合、まず会社に対してていねいに発行を依頼します。応じてもらえないときは「源泉徴収票不交付の届出書」を税務署に提出して相談することで、指導を促せます。

一方、会社側の立場からすると、源泉徴収票の発行は法的な義務であり、発行を怠ると、所得税法違反として処罰される可能性があります。退職した従業員からの発行依頼にはすみやかに対応しましょう。

また、会社の都合で即時の発行が難しい場合も、理由と発行予定日を明確に伝えるなど、誠実な対応が必要です。

会社が倒産して発行できない場合

会社の倒産は従業員にとって大きな打撃であり、源泉徴収票の発行にも影響します。倒産により従業員は退職扱いとなり、通常であれば当然受け取れるはずの源泉徴収票が手に入りません。

会社が倒産した場合は、所在地を管轄する税務署に「源泉徴収票不交付の届出書」を提出し、相談します。税務署は状況を理解し、適切な対応策を提案してくれるでしょう。また、倒産処理を担当する破産管財人に連絡を取り、源泉徴収票の状況を確認する方法もあります。

一方で倒産した会社側としては、会社の機能が停止している状態で、法的な義務を果たすことは極めて困難です。

しかし、破産管財人が任命されている場合、源泉徴収票の発行や関連情報の管理は彼らの責任となります。破産管財人は、可能な限り従業員の権利を保護し、必要な文書を提供する義務があります。

従業員が紛失した場合

源泉徴収票を従業員が紛失した場合、会社に再発行を依頼します。多くの場合、会社は従業員の要請に応じて再発行に協力してくれるでしょう。

もし会社が再発行を渋る、または拒否する場合は、会社の所在地を管轄する税務署に相談することをおすすめします。

会社側としては、従業員からの突然の再発行依頼は予期せぬ業務の増加を意味します。しかし、従業員の立場を理解し、可能な限り迅速に対応するのが望ましいでしょう。

また、紛失を未然に防ぐため、源泉徴収票の重要性と適切な保管方法について、あらかじめ従業員に対して注意喚起をしておく必要もあります。

会社の間違いを発見した場合

源泉徴収票に間違いを見つけたときの対応は、気づいた時期に応じて変わります。

1月末日までであれば、会社に修正を依頼しましょう。年末調整もやり直しが可能です。

2月以降に間違いを発見した場合は、自身で確定申告を進める過程で、誤りを訂正する必要があります。

会社が源泉徴収票の間違いを修正する際は、国税と地方税の両方にかかわる書類を訂正する必要があります。国税分では法定調書の合計表と源泉徴収票を、地方税分では給与支払報告書の総括表と個別明細を修正します。

退職後の再発行したい場合

退職後に前職の源泉徴収票を再発行してもらう場合、退職した会社に直接連絡を取ることが基本です。電話やメール、または書面での再発行を依頼します。

源泉徴収票の再発行を依頼するときは、源泉徴収票の再発行が必要である旨を簡潔に伝えるだけで十分です。

書面で依頼する場合は、会社側の手間を省くため、返送用の封筒と切手を同封するとスムーズに進むでしょう。通常は、依頼からおよそ2週間以内に受け取ることができます。

源泉徴収票を電子交付(PDF)ができる

現在、多くの企業において、源泉徴収票をPDF形式で電子交付することが可能です。

電子交付方式の場合、パソコンやスマートフォンでPDF化された源泉徴収票を受け取って迅速に確認できるといったメリットがあります。

また、電子版の源泉徴収票は確定申告の際にも便利です。紙の書類が必要になったときも、自宅のプリンターで印刷できます。

企業側にとっても、印刷や郵送のコストが削減され、環境にも優しい方法といえます。さらに、データ管理が容易であり、過去の記録も簡単に参照できます。

参照:『給与所得の源泉徴収票等の電磁的方法による提供(電子交付)に係るQ&A』国税庁

まとめ

源泉徴収票は従業員の年間収入と納税額を記録する重要な文書で、会社が毎年発行します。確定申告や収入証明に使用され、給与所得と退職所得、公的年金等の3種類があります。

源泉徴収票の発行時期は、年末調整後と退職時、従業員の申請時です。記載される主な内容には、支払金額や控除額、源泉徴収税額があり、税務処理には欠かせません。

最近ではPDF形式での電子交付が普及しており、利便性が向上しています。源泉徴収票は税務管理や個人の経済活動において重要な役割を果たすため、仕組みと適切な管理方法を理解することが重要です。

源泉徴収票の発行をスムーズに|One人事[労務]

One人事[労務]は、年末調整のペーパーレス化を実現するクラウドシステムです。入社手続きやマイナンバー管理も含め、多岐にわたる労務処理の効率化を支援いたします。

One人事[労務]の初期費用や気になる操作性については、当サイトより、お気軽にご相談ください。専門のスタッフが貴社の課題をていねいにお聞きしたうえでご案内いたします。

当サイトでは、労務管理の効率化に役立つ資料を無料でダウンロードしていただけます。労務管理をラクにしたい企業の担当者は、お気軽にお申し込みください。

| 「One人事」とは? |

|---|

| 人事労務をワンストップで支えるクラウドサービス。分散する人材情報を集約し、転記ミスや最新データの紛失など労務リスクを軽減することで、経営者や担当者が「本来やりたい業務」に集中できるようにサポートいたします。 |